Вчера я встречался с известным инвестором, который финансирует стартапы. Разговор неожиданно переключился с моего проекта, нуждающегося в стартовой помощи, к глобальному видению современного венчурного капитала. Который, на самом деле, не имеет никакого смысла. Или он всё-таки есть? Наверное, зависит от точки зрения.

«95% таких вложений не приносят прибыли», — заявил мой собеседник.

Поясню, что это на самом деле значит: 95% венчурных вложений фактически не приносят достаточно прибыли, которая бы оправдала риск инвесторов.

Попытаюсь восстановить логику, которая поможет понять работу отрасли, часто идеализируемую при взгляде со стороны.

Исходные данные

Для начала давайте определимся с понятиями «успех» и «неудача» и запишем наши предположения:

1) Успех = рентабельность инвестиций не менее 12% в год

Венчурные инвесторы получают деньги от партнеров с ограниченной ответственностью, которыми обычно являются традиционные инвесторы — банки, государственные учреждения, пенсионные фонды и т.д. С их точки зрения, отдать 50 миллионов долларов в фонд стартапа — больший «риск», чем инвестировать в фондовый рынок или рынок недвижимости, которые «гарантированно» вернут им 7-8% вложений. Для них хороший результат — это 12-процентная рентабельность инвестиций за год. Все, что приносит меньше, не стоит риска, на который они идут.

Идем дальше...

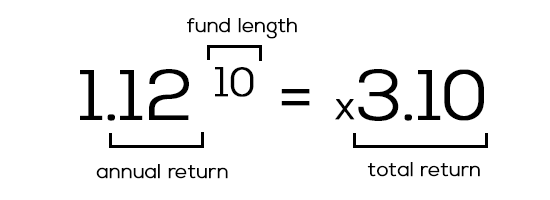

2) 10-летний фонд должен вернуть инвестиции в трехкратном размере

Мы уже договорились, что венчурному инвестору нужен 12% возврат инвестиций в год, да? Большинство фондов, которые активно поддерживаются инвестициями только в течение 3-5 лет, просуществуют 10 лет. Ежегодный показатель рентабельности в 12% будет быстро расти, отображая силу начисленных процентов. Давайте посчитаем:

3) Вспомним принцип Парето: 80% прибыли принесут 20% стартапов

Правда жизни в том, что стартапы — это тяжело. Выйти в ноль — тяжело. Выйти на прибыль — тяжело. Добиться ежегодного прироста прибыли — еще тяжелее. Из 10 компаний реально «выстрелят» только 2, и выпуск акций (IPO) или сделки по слиянию и приобретению (M&A) с их участием наконец-то вернут нашим дорогим венчурным инвесторам часть потраченных ими денег.

Итак, начнем

У нас есть 10 стартапов и фонд, который должен окупиться в трехкратном размере в течение 10 лет. Предположим, что это фонд с капиталом 100 миллионов долларов, который будет инвестировать в каждую компанию в течение срока ее жизни по 10 миллионов долларов, а желаемый возврат инвестиций составляет 300 миллионов долларов. Справедливости ради, мы также предположим, что венчурный инвестор вошел в дело на этапе А, продолжил помогать на этапе Б, владеет 25% компании на заключительной стадии и не участвует в ликвидационной стоимости.

Посмотрим на различные результаты наших стартапов спустя 10 лет:

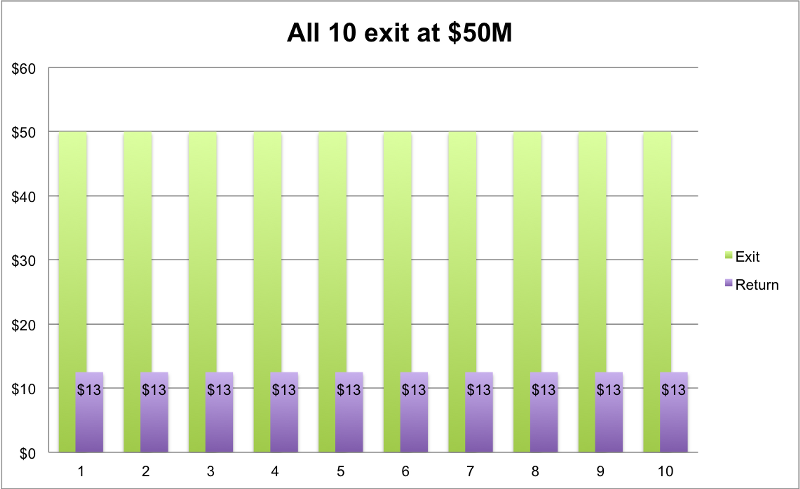

1) Все добиваются «средних» результатов и выходят с показателем в 50 миллионов долларов

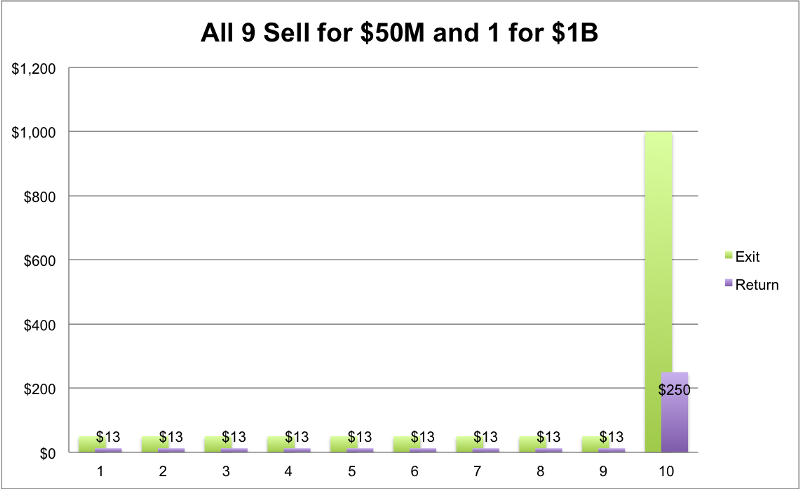

Зеленым отмечен объем выхода, фиолетовым — сумма выплаты, которая причитается венчурному инвестору с его 25%.

Все 10 компаний выходят с показателем 50 миллионов долларов. Венчурный инвестор получит по 12,5 миллионов долларов возврата от каждого. Итого: 10 * $12,5M = $125M. А нам нужно было 300 миллионов долларов, так? Плохо. Давайте улучшим их шансы.

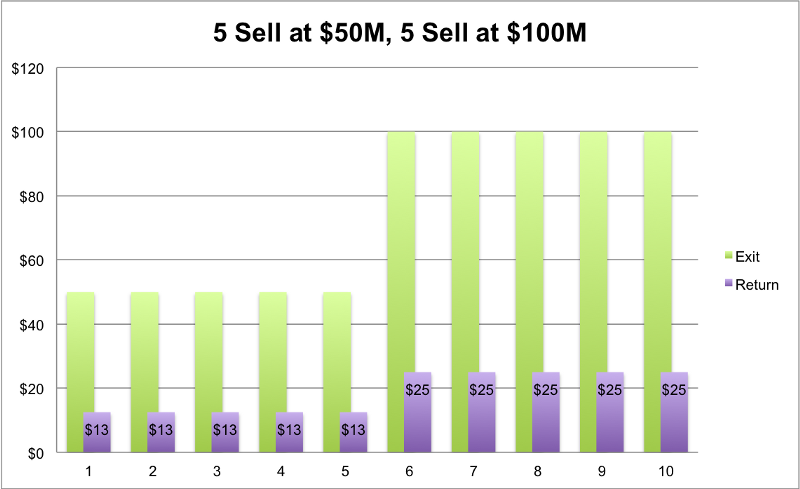

2) Половина компаний снова добивается средних результатов, у другой половины результаты выше среднего

5 стартапов продаются за 50 миллионов долларов, возврат инвестиций - по 12,5 миллионов долларов за каждый. Остальные 5 добиваются лучших результатов и выходят с показателем в 100 миллионов долларов. Основатели просыпаются миллионерами, их фотографии печатают в газетах. Венчурные инвесторы? Им не так повезло. Возврат: (5 * $12,5M) + (5 * $25M) = $187,5M возврата. По-прежнему далековато от желаемых 300 миллионов долларов. Плохо.

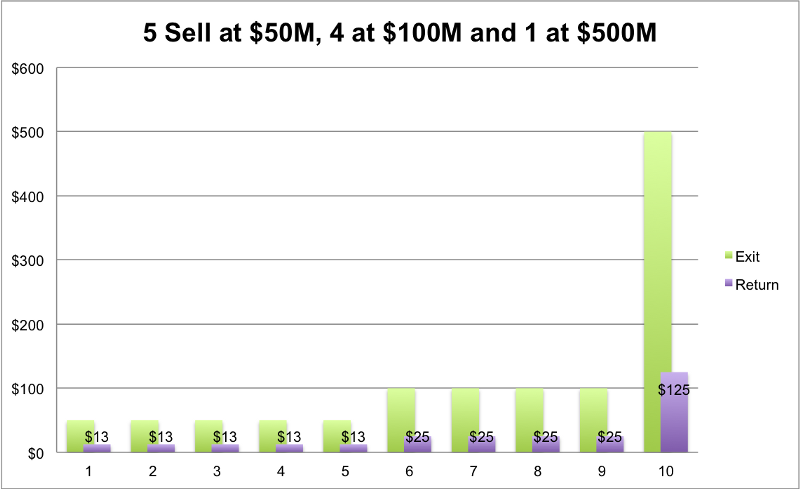

3) Большинство добиваются средних результатов, добавляем один сверхприбыльный проект

На основе предыдущего примера делаем один проект сверхприбыльным. Десятая компания, вместо того, чтобы заработать прежние 100 миллионов долларов, заработала 500 миллионов. Итак, 5 компаний по-прежнему выкупаются за 50 миллионов долларов каждая, 4 зарабатывают по 100 миллионов долларов и одна новенькая делает 500 миллионов долларов. Общий возврат для венчурного инвестора: (5 * $12,5M) + (4 * $25M) + (1 * $125M) = $287,5M. Почти получилось! Нужно еще постараться.

4) Думаю, вы уже поняли, к чему все идет. Нам нужен один супергеройский выход!

Для того чтобы получить хорошую прибыль, одна из компаний должна заработать очень-очень много. Это можно получить примерно так: 9 стартапов продаются за 50 миллионов долларов каждый, один зарабатывает миллиард. (9 * $12,5M) + (1 * $250M)= $362,5M. Наконец-то получилось! Все счастливы.

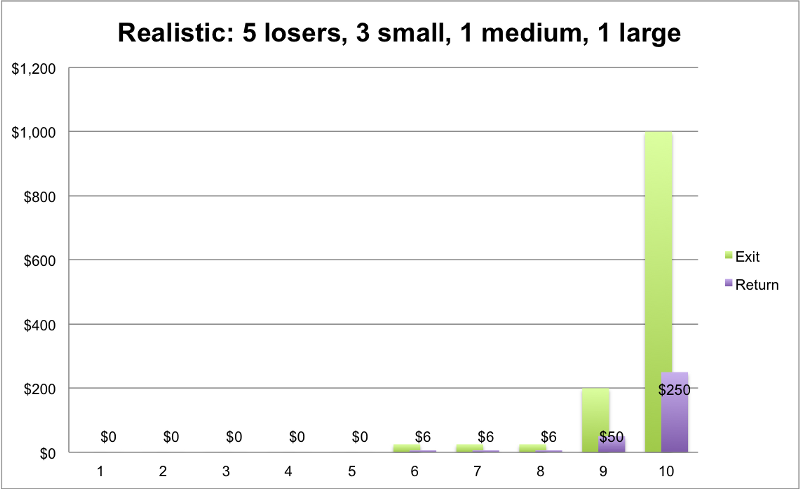

Но насколько правдоподобен этот последний сценарий? Вы точно думаете, что возможно, чтобы все 10 компаний дошли до конца? 100%- успех маловероятен. Более реалистичный сценарий — это то, что из 10 компаний 5 потерпят сокрушительную неудачу, 3 будут проданы за небольшую или среднюю цены (что, как мы видели выше, мало повлияет на конечные показатели), но одна или две будут в итоге сверхприбыльны (более 1 миллиарда долларов на выходе).

5) Реалистичный сценарий

Предположим, что 5 стартапов терпят неудачу и ничего не зарабатывают, 3 выходят с 25 миллионами долларов, 1 - с 200 миллионами и 1 суперзвезда зарабатывает 1 миллиард долларов. Посмотрим, какой будет рентабельность в этом случае.

Возврат: (5 * $0) + (3 * $6M) + (1 * $50M) + (1 * $250M) = $318M

Мы достигли требуемого результата. И, да, это было сложно. У нас получилась неплохая рентабельность, но какова вероятность того, что в обычном среднестатистическом фонде окажется компания, вытянувшая счастливый билет? Очень небольшая. Правда в том, что большинство венчурных инвесторов добиваются меньших успехов, чем описано в нашем «реалистичном сценарии». Получается только у лучших, у 5%.

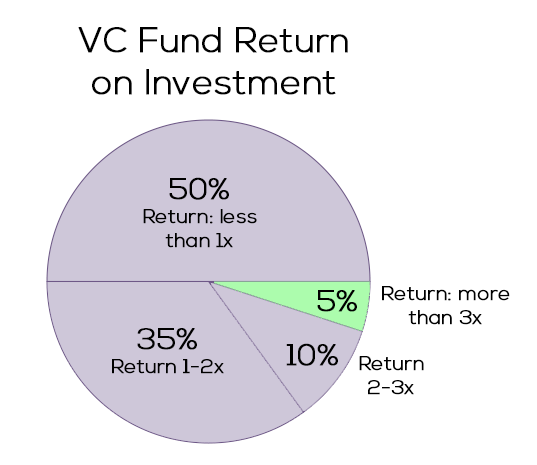

Какие успехи у венчурных инвесторов?

Не самые блестящие. На графике показан % возврата инвестиций венчурных компаний в зависимости от размера их фонда. Как мы отмечали ранее, большинству таких фондов требуется трехкратное увеличение, чтобы эти инвестиции считались успешными (фонд в $100M =>3x => возврат в $300M). Как мы видим, только маленькая часть компаний, выделенная зеленым, добивается таких результатов. Остальные 95% балансируют между выходом в ноль и реальными убытками (необходимо еще сделать поправку на инфляцию).

Не самые блестящие. На графике показан % возврата инвестиций венчурных компаний в зависимости от размера их фонда. Как мы отмечали ранее, большинству таких фондов требуется трехкратное увеличение, чтобы эти инвестиции считались успешными (фонд в $100M =>3x => возврат в $300M). Как мы видим, только маленькая часть компаний, выделенная зеленым, добивается таких результатов. Остальные 95% балансируют между выходом в ноль и реальными убытками (необходимо еще сделать поправку на инфляцию).

Надежда все-таки есть

Мне очень трудно смириться с тем, что единственный реальный путь для фонда получить необходимый возврат инвестиций — это работать только с теми компаниями, которые повторят и превзойдут успех Uber, Facebook и AirBnB. В таких условиях нет смысла вкладывать деньги в любой проект, который не будет «суперзвездным». Нет в них места и для «средних» компаний, которые хотят дорасти и быть проданными меньше, чем за 500 миллионов долларов. По крайней мере, так считают венчурные инвесторы.

С точки зрения этих цифр, любой основатель стартапа, который не обещает заоблачных результатов, выглядит неперспективным. Особенно для венчурного инвестора, который борется за то, чтобы оставаться на плаву и при этом поддерживать фонд для последующего развития проектов. Умолчу о партнерах с ограниченной ответственностью, которые по окончании жизни 10-летнего фонда точно останутся разочарованными.

Но неужели с этим ничего нельзя поделать? То, что мы реально можем «подкрутить» в этой ситуации, это список наших исходных данных, которые можно и нужно менять

-

Десятилетний фонд? Почему бы не сделать его шестилетним? Сокращение срока действия фонда с 10 до 6 лет значительно сокращает и объем ожидаемого возврата инвестиций — с трехкратного до двукратного. Вернуть 200 миллионов долларов вместо 300 для венчурного инвестора не так обременительно. Как это сделать за более короткий срок? 1-2 года тратится на поиск и обнаружение 10 стартапов в начальной стадии, 4-5 лет — на их взращивание. Необходимо, конечно, и постоянно стимулировать основателей этих компаний к тому, чтобы лучше себя продать. Контраргумент к этой мере — отсутствие ликвидности по прошествии всего шести лет при необходимости поиска вторичных рынков (неидеальное решение).

-

Отказ от традиционных инвесторов, переход в «облако». Необходим способ найти капитал, который не потребует от нас 12% рентабельности. Неужели нет инвесторов, которые удовлетворятся стабильным 8% доходом от фонда размером в 1 миллиард долларов и более, который обслуживает сотни разных стартапов? Смена целевого показателя с 12% на 8% почти на треть уменьшает требование к возврату инвестиций. Более благосклонное к инвестициям законодательство (закон Jobs Act) порождает все больше P2P-и краудфандинговых венчурных компаний. И с доходом в 8% все больше нетрадиционных инвесторов захотят поучаствовать в этом деле. Контраргумент к этой мере — почти такую же прибыль можно получить, просто вложив деньги в фондовый рынок и немного подождав.

Подводя итоги, необходимо сказать, что венчурные инвестиции — тяжелое занятие для всех участвующих сторон. Трудно ожидать, что на начальном этапе основатель будет точно уверен, что вырастет от нуля до миллиарда. В течение этого процесса многое может поменяться. Трудно и требовать от венчурного инвестора, чтобы он «догадался», какой из стартапов станет следующим Uber. Неужели и правда нет идеального способа поддержать и инвестировать стартап, который стремится заработать какой-то там миллиард?

Есть над чем подумать.

P.S. Уже 15 сентября в #tceh начнётся очередная "Школа инвестиций" под руководством Максима Чеботарёва. Приходите - расскажем, как правильно оценивать потенциал проектов, искать проекты с высоким мультипликатором возврата инвестиций и оформлять сделки. Подробности здесь.